自分は個人事業主として活動して6年目なんだけど、お客さんの立替金を代わりにクレジットカード決済したりすることもあって、年間400~500万円くらいクレジットカード決済をしている。

それくらいの決済額だと1%違うだけでも年間5万円変わってくるので、どのクレジットカードを使うのがお得なのかということを特に注意している。

山登り中にクマに襲われないように注意する以上に、クレジットカードの還元率を注意しているかもしれない。

そこで、この記事では自分が実際に使っている優秀なクレジットカードたちを紹介する。

まだ持っていないクレジットカードがあるなら、作成した方がいい。

いや、作成しなくてはならない。

ちなみに自分は、4~5枚くらいのクレジットカードを目的別に使い分けている。

この記事では、いまいちなクレジットカードなのにアフィリエイト目的でオススメするということはしないので安心してほしい。

特にマリオットヴォンボイとかは、紹介料目当てでオススメしている人が多いけど、年会費高いから作ったところでペイしないと思う。

あれは人にオススメして紹介料を稼ぐためのクレジットカードだと個人的には思っている。

クレジットカードの還元率を気にしない人は、0.5%還元のクレジットカードを使って損している

クレジットカード会社からしたら、還元率を高くしてしまうと、利益が減ってしまうので、普通はあまり還元率を高くしたいとは思わないんだ。

世の中の大多数のクレジットカードが、還元率は決済額の0.5%になっている。

以前は楽天カードをメインで使っている時代もあったんだけれど、途中から還元率が悪くなって0.5%になってからは楽天カードを使うことは、楽天モバイルの料金の支払いにしか使わないくらいまで激減した。

付き合う前はあんなに優しかったのに、付き合い始めたら冷たくなった恋人かのようだ。

切ない。どうして。

だけど、ちょっとお得なクレジットカードを意識するだけで、還元率1.0%や1.2%、中には2%還元なんてカードまであることがわかる。

態度が冷たくなった恋人と、我慢して付き合い続ける必要がどこにあるだろうか。

年間のクレジットカード使用金額が100万円くらいの場合、0.5%還元なら5,000円しか戻ってこないけど、1.2%還元なら12,000円も戻ってくる。

その差額は7,000円。1か月あたりだと約583円違う。

こういう小さな金額でも無駄にしないことで貯金がどんどん貯まっていきやすくなるから、0.5%還元のカードを使っている人は、ぜひこの記事の中の1つでもいいから高還元率のクレジットカードに乗り換えた方がいい。

全部作る必要はない。

還元率2%のクレジットカードだけを使わない理由

還元率2%が一番高いなら、そのクレジットカードだけ作ればよくない?

と思う人もいるだろう。

なぜ複数のクレジットカードを使っているかというと、クレジットカードによっては、2%還元になる対象の使い道が限られていたりするからだ。

たとえばAmazonマスターカードだと、アマゾンの決済だけが対象だし、ビックカメラスイカカードはSuicaチャージした決済額だけが対象。

だから使い道にあわせて、高還元率になるようにクレジットカードを複数枚、併用しているというわけ。

ビックカメラスイカカード【還元率1.5%】

これは鉄板だと思う。定番中の定番。

交通系決済が使える地域に住んでいる人にとっては、運転免許証と同じくらい持っていて当たり前かもしれない。

メリットは以下。

- このクレジットカードでスイカカードにチャージすると還元率が1.5%

- ビックカメラで買い物をするとポイントが10%分貯まる

1回でも決済すれば、翌年年会費が無料。

年会費を気にしなくていいのもよい。

ただ、たまったポイントをスイカカードに入れるのに、JRの駅の端末を使わないといけないのはだるい。

とはいえ、1年か2年に1回しか駅でポイント移行はしないので、ほぼ気にならない。

自分は東京に住んでいるんだけど、普段の買い物はSuicaでぴっとやるのが一番ラクなので、iPhone16proのAppleペイにこのSuicaを紐づけて、iPhoneでタッチで支払いしている。

街中の買い物でも、1.5%チャージになるのはでかい。

1.5%還元は、クレジットカードの業界では、かなり高水準の還元率だということを補足しておく。

JRは、鉄道収入だけではなく不動産賃貸業の収入も大きいみたいだから、これだけ太っ腹な還元率が実現できているんだろうと思ってる。

自分はビックカメラで買い物することはほとんどないけど、1.5%還元のためだけにでも作るべきクレジットカード。

ちなみに1.5%還元になるのは、あくまでSuicaへチャージした決済額だけだから、そもそもSuicaで決済しないようなネットの買い物とかだと1.5%還元にならない。

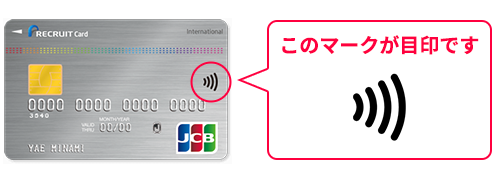

リクルートカード【還元率1.2%】

これは知る人ぞ知る高還元率クレジットカード。

このクレジットカードがすごいのは、どこで使っても決済額の1.2%を還元してもらえるというところ。

クレジットカードに詳しくない人だと、あまりピンと来ないと思うけど、普通のクレジットカードは、公共料金は還元率が低かったり、使用目的によって還元率をひそかに0.5%に下げられていたりするんだ。

だから広告では、1%還元!と言っているのに、こっそりとバレないように公共料金とかは0.5%に下げて、トータルの還元率を低くしているんだ。

涙ぐましい経営努力と言えるかもしれないけど、ユーザーとしては騙されてるような気分で、気持ちよくはない。

そういうことがあるから、このリクルートカードは、どんな決済でも1.2%還元してくれるというのは、実はすごく優秀な高還元率なんだ。

ポイントもAmazonでの買い物に簡単に使えるのもうれしいポイント。

しかも操作もすごくシンプルなので使うのも面倒くさくないのも良い。

「還元率1.2%ならさっきのビックカメラスイカカード1.5%でよくない?」と思う人もいるかもしれない。

だけど、考えてみればわかるんだけど、ビックカメラスイカカードで1.5%還元になるのは、あくまでSuicaにチャージした金額なんだ。

だから、Suicaで決済しないようなWEBの買い物とかで1.5%還元にすることができない。

しかもここまで条件がいいのに、年会費は永年無料。

ありがとう、リクルートカード。

僕はリクルート本社の位置する方角に足を向けて寝ることはできなくなった。

リクルートカードは、ピーワンカードの上位互換なクレジットカード

自分は以前、ピーワンカード(P-Oneカード)と呼ばれる、すべての決済額1%還元率のクレジットカードを使っていたこともあったんだけど、完全にリクルートカードの方が上位互換であることが使ってみてわかったので、ピーワンカードは今は使っていない。

ピーワンカードのすべての決済1%還元も悪くはないんだけど、それ以上にリクルートカードが優れているから使う理由がない。

Amazonマスターカード【還元率2.0%】

このクレジットカードは、Amazonでの買い物で使うと、すべて2.0%も還元してもらうことができる。

Amazonをよく使う人にはオススメ。

自分はAmazonの決済用のためだけにこのクレジットカードを持って使っている。

年間100万円分買い物したら、1万円も変わってくる(還元率1%のカードと)

年会費永年無料なのもよい。

地味にいい仕事をし続けてくれる、縁の下の力持ち的なクレジットカード。

ビックカメラスイカカードと、リクルートカードは、マスターカードブランドは選べないはずなので、クレジットカードのブランドを増やすという意味でも持っておくと便利。

メルカードゴールド【還元率2.0%】

このクレジットカードはまだできたばかりだけど、このクレジットカードもすばらしい。

なんと還元率2.0%かつ、どこで決済しても2.0%還元。

これだけの高還元率を、幅広くあらゆる決済に対して適用しているところはすごい。

ただし条件があって、年間200万円以上使わないと還元率が2%とはならない。

ビックカメラスイカカードとかAmazonマスターカードも高還元率だけど、この2つのカードは使い道が限定されていた。

あまりにも還元率が良すぎるので、自分はそのうち数年以内には還元率が改悪されるのではないか?と疑うほどだ。

ゴールドカードというのも、上品な感じでなんかテンションが上がる。ような気がする。

ただし、空港のラウンジはこのクレジットカードでは利用できなかった気がする。

年間200万円以上のクレジットカード利用をする人は、還元率2%だから、今のところ作る価値はある。

その他、うまく使いこなせるならお得なクレジットカード

最後に紹介するのは、少し上級者向けだと思うクレジットカード。

アメリカン・エキスプレス・ゴールド・プリファードカード

アメックスゴールドプリファードは、年会費はなんと39,600円。

それなのに還元率はたしか1.0%とかだった気がする。

アメックスゴールドプリファードのメリットは、キャッシュバックキャンペーンで12万円がもらえるというところ。

※今はこのキャンペーンはやっていない可能性もある。

自分も1年間だけアメックスゴールドプリファードを使ったけれど、更新しないで1年で解約した。

還元率がよくないし、高級ホテルの無料宿泊特典がもらえたりするけど、年会費4万円払うんだから、プラマイゼロでぶっちゃけ意味がないと思った。

お得に見せかけて、実はお得じゃない。

しかも12万円のキャッシュバックも、ANAマイルにすべて移行できるかと思えば、なんと年間で4万円分までしかANAマイルへ移行できないという罠が用意されていた。

わかりにくいかもしれないけど、シンプルに言うと、「めちゃくちゃお得と見せかけて、実はそのポイントは一部しか使わせてもらえない※年会費4万円払って更新しないと残りのポイントは使わせてもらえない」という感じ。

なんか騙されてる感じで、あまり気分はよくなかった。

招待日和という、レストランに2人で行けば1名無料になる特典も結局使わなかった。

アメックスのメタルカードは、受け取ったときはちょっとテンション上がったんだけど、重たいから財布に入れて歩きたくなくて、iPhoneのAppleペイに入れて、デジタルクレジットカードにしてからは物理カードは不要になった。

アメリカンエキスプレスについては、「高年収で忙しくて、クレジットカードの細かい手続きなんかいちいちやってられない」という人がうっかりポイントをうまく使えずに無駄にしてしまうのを利益の源泉にしている印象を受けた。

利用してみて、罠にハメるようなやり方を知って印象が悪くなったw

三井住友ナンバーレスゴールドカード

このクレジットカードは、東京ー沖縄の航空券(ソラシドエア)にポイントを交換することで、かなりお得な還元率を実現できるということで作成した。

ゴールドカードで年会費も、100万円以上決済すれば、永遠にその後は無料になるのもうれしい。

さらにセブンイレブン、ローソンなどのコンビニやマックなどでスマホのタッチ決済で利用すると還元率が最大7%になる。

※最低200円以上の決済から、200円につき7ポイント還元

しかし、ゴールドカードなのに、福岡空港に行ったときに、ラウンジは使うことができなかった。

※2025年8月1日から福岡空港のラウンジに入れるようになった!

福岡空港のラウンジは、柑橘系のジュースがめちゃうまいのでオススメ。

https://www.smbc-card.com/mem/service/tra/kokunai_raunge_fukuoka.jsp

ただ、三井住友のOliveアプリが使いづらいのはストレス。

色々と制約もある条件付きのクレジットカードなので、あまり多くの人にはオススメしない。

年会数百万円の決済をする人で、沖縄にお得に行きたい人・福岡空港の利用が多い人が作っておくのはアリ。

年間100万円決済を1回だけでもクリアすれば、その後はずっと年会費が永年無料になるので、福岡空港のラウンジで美味しいジュースを飲むために作ってもいいかもしれない。

コンビニ決済で、7%還元は、実はけっこう忘れてSuicaでタッチ決済したりするので面倒くさい。

しかも僕が住んでる区は、区民向けの20%割引商品券を永遠に毎年続けているから、区民割引商品券とも混乱する。

僕はもうポイントの存在しない世界に行きたいと心から思う。

まとめ:面倒くさい人はとりあえずリクルートカード作っとけばOK【比較】

ここまで読んでくれてありがとう。

今までクレジットカードに全然興味がなかった人は、いっぺんにたくさんのクレジットカードを作るのは大変だと思うから、とりあえずリクルートカードだけでも作成しておくのをオススメする。

クレカに興味がないということは、いまは0.5%還元のカードを使っているはずだから、何も考えずにリクルートカードを作るだけで、自動的に1.2%の還元率を年会費無料で受け続けることができるからだ。

自分は、今のところ2025年は、メルカードゴールドの200万円分決済と、三井住友カードNLゴールド1枚100万円分×2枚の200万円分決済の、合計400万円決済が9月頃に達成できそうなので、その後は、リクルートカードをメインに使う予定。(AmazonとかSuica決済以外の分)